26.06.2021 - 21:50

|

Actualització: 27.06.2021 - 12:31

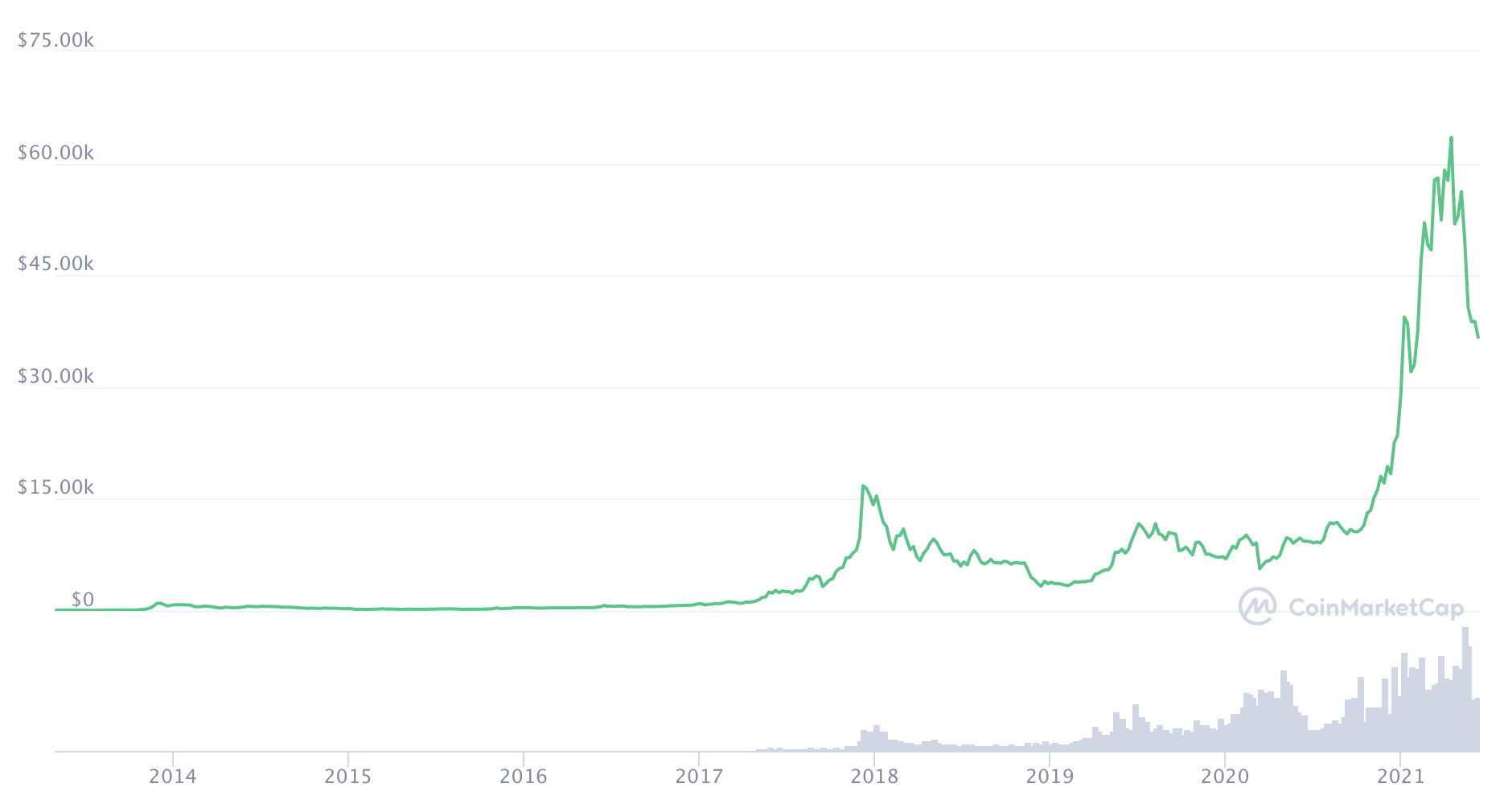

Fa pocs dies que, per primer cop, un país, el Salvador, ha declarat com a moneda de curs legal el bitcoin. Setmanes abans, la criptomoneda havia viscut un autèntic crac borsari, poc després d’una polèmica desencadenada per les crítiques d’Elon Musk al gran consum energètic que comporta. Com és que una moneda nascuda en una obscura llista de correu criptogràfica fa tan sols dotze anys ha arribat fins aquí? Una iniciativa bàsicament d’una única persona, i promoguda per ciberpunks, llibertaris i anarquistes? Com és que fa pocs anys es podien comprar 10.000 bitcoins per 50 dòlars, fins i tot es regalaven, i avui dia ha arribat a cotitzar a 65.000 dòlars la unitat? Quines fites tècniques ha assolit i superat? I, sobretot, en quins mecanismes econòmics es basa perquè hi hagi qui afirma que el sistema monetari del futur pot dependre d’aquesta criptomoneda?

Bitcoin, el nou or digital?

Per a entendre els mecanismes en què es basa el bitcoin hem de comprendre primer com han funcionat els diners al llarg de la història. El naixement de la primera moneda tal com les coneixem avui dia se situa fa uns cinc mil anys a Mesopotàmia. Tanmateix, s’estima que els humans feien servir objectes amb aquesta funció des de fa quaranta mil anys. La necessitat de diners sorgeix quan l’intercanvi directe d’objectes no resulta pràctic, sigui perquè algú no estigui interessat en allò que oferim, sigui perquè oferim un producte fresc que tan sols podem intercanviar durant un temps limitat. Les monedes ens permeten de conservar el valor d’intercanvi i fan d’intermediari entre dos objectes.

En si mateixes tenen un valor arbitrari, però reconegut per ambdues parts. Així, ens trobem que aquesta intermediació l’han desenvolupada des de pedres, fins a closques, passant per vidre, metalls i bitllets de paper. Sens dubte, el més conegut i exitós ha estat l’or, gràcies a les seves característiques. Per una banda és un metall que no s’oxida ni s’altera amb la humitat, com fan uns altres elements. Això fa que conservem l’or que es feia servir fa mil·lennis. No perdem estoc d’or. Una altra propietat fonamental de l’or és que costa molt de produir. Per molt de valor que assoleixi, estem limitats a la producció de les mines, que és petita. Això fa que no es pugui inundar el mercat d’or, la qual cosa en causaria la devaluació per sobreabundància. És a dir, no experimenta la inflació ni perd valor amb el temps. Tant és així, que per una cervesa a l’Imperi Romà es pagava en grams d’or l’equivalent a 1,6 euros, si fa no fa com ara. Cervesa que es podia obtenir amb la moneda solidus (sòlid, en català), de 4,5 grams d’or, que és la de més durada de la història. Creada l’any 301, fou moneda de curs legal fins a la caiguda de Constantinoble el 1453.

Per què la resta d’objectes que eren moneda van fracassar? En serveixen d’exemple les perles de vidre, que van fer aquesta funció durant segles a l’Àfrica occidental. Tenien les mateixes característiques que l’or: un material escàs perquè necessitava una tecnologia cara i desconeguda en aquella àrea geogràfica. Però això va canviar al segle XVI, quan els primers exploradors europeus que visitaren el continent negre van veure que uns trossos de vidre que s’ajuntaven encadenats en collars i braçalets es podien fer servir per a comprar i vendre coses. Vidre que per als europeus de l’època era fàcil de produir. Què van fer? Tenien la màquina de fer bitllets, en aquest cas, perles de vidre, i van inundar l’economia africana d’aquest material i el van devaluar completament fins a causar la ruïna a tothom. Alguns situen l’inici del tràfic d’esclaus en aquesta hiperinflació generada inconscientment, que deixà sense res i endeutats a milions de persones, les quals passaren a ser venudes als mateixos europeus per a liquidar els deutes que tenien. No hem d’oblidar que un dels grans desigs al llarg de la història és el de l’alquímia: transformar qualsevol metall en or. Si els alquimistes se n’haguessin sortit, avui dia l’or tindria el mateix valor que el vidre. No seria la primera vegada que passa amb un metall. Fins a final del segle XIX, l’alumini era considerat un metall preciós, més car que l’or i tot, perquè era difícil d’extraure. Però una innovació tècnica el 1886 permeté d’obtenir-lo molt més fàcilment, cosa que va causar una caiguda dràstica del seu valor. El resultat és que avui dia emboliquem entrepans amb paper d’alumini, una acció que hauria escandalitzat tothom l’any 1850.

Per què això és important per al bitcoin? Una de les claus de l’èxit del món digital és el cost gairebé nul de copiar quelcom. Un fitxer el podem reproduir gairebé infinitament. Fins i tot, els sistemes anticòpia poden ser craquejats pels hackers. Com hem vist, crear sense aturador una cosa en destrueix el valor monetari. Així doncs, crear una moneda digital, que potencialment es pot copiar indefinidament, no sembla una idea gaire intel·ligent. Tanmateix, aquí rau una de les fites assolides pel bitcoin. Ha estat la primera xarxa informàtica que ningú no ha aconseguit de hackejar en tota la història de la informàtica. És la més segura que mai no hàgim vist. Un gran mèrit si pensem que és on hi ha el premi més gran per hackejar-la. No tan sols no es poden copiar, sinó que a més el nombre total de bitcoins és fixat en 21 milions. No se’n produiran més. El bitcoin ha creat l’escassetat d’un bé digital, una veritable contradicció. Cada bitcoin, a més, es divideix en 100 milions de satoshis –en honor al pseudònim del seu creador–, tot complint una de les altres condicions bàsiques que ha de tenir una moneda: ha de ser divisible per poder fer compres petites.

Prova de treball, una de les fites del bitcoin i la causa del seu gran consum energètic

El bitcoin va ser creat entre el 2008 i el 2009 per una única persona de la qual no en sabem res. Només el coneixem pel pseudònim que emprava als correus electrònics: Satoshi Nakamoto. Aquest va anunciar el seu projecte de crear una moneda electrònica en una llista de correu de criptografia, i una volta presentada la primera versió funcional va abandonar el projecte, després de designar Gavin Andresen com a nou responsable. El bitcoin es basa en els conceptes desenvolupats dins la criptografia. Una comunitat dominada per perfils altament ideològics: cyberpunks, llibertaris i anarquistes que defensen la llibertat individual per sobre del control estatal i de les grans corporacions. El bitcoin és una moneda ideològica des de la seva concepció, qüestió que com veurem ha estat font de fortes polèmiques dins la seva comunitat.

Satoshi, amb ajuda, implementà per primera vegada el concepte de prova de treball, que és la causa del gran consum energètic de la moneda. Aquest concepte, inventat el 1993, va ser evolucionat cap a àmbits pràctics el 2004 per Hal Finney, membre de la llista de correu de Satoshi. La xarxa de bitcoin es basa en una sèrie de nodes que qualsevol pot muntar al seu ordinador –és programari lliure–, en un funcionament molt similar a la xarxa bittorrent. Però com podem refiar-nos d’aquests nodes sense una autoritat central, de manera completament descentralitzada i sense jerarquies –una de les línies vermelles ideològiques i una qüestió cabdal dins el món de la criptografia? Amb la prova de treball. Quan es transfereixen bitcoins, tots els nodes poden comprovar que és una transferència correcta, i verifiquen que l’emissor té fons suficients i que el receptor els rep. Cada deu minuts es genera un fitxer –un bloc– d’un MB que conté totes les transaccions noves que s’han fet. Aquest nou bloc s’ha d’afegir a la resta de blocs anteriors, tot formant una cadena de blocs. Però per afegir-lo, primer s’ha de validar. Per fer-ho, els nodes competeixen tot resolent un problema matemàtic complex. El primer que el resolt genera una prova que pot ser fàcilment comprovada per la resta i ser votada com a correcta –o incorrecta en el cas de voler passar transaccions fraudulentes. El problema és més complex de resoldre com més nodes hi hagi, i així eviten que algú amb prou capacitat de càlcul passi a controlar la xarxa. Per protocol, tots els nodes desconfien entre ells, però així i tot acaba funcionant gràcies a la prova de treball.

El node que resol el problema de manera vàlida s’endú un nombre fix de bitcoins i les comissions de les transaccions. Això s’anomena mineria. Inicialment la recompensa per afegir un bloc cada 10 minuts era de 50 bitcoins. Cada 4 anys baixa a la meitat, i actualment se situa en 6,25 bitcoins per bloc. En total, i des del seu naixement, s’han creat 18,7 milions de bitcoins del total de 21 milions que s’han de minar fins el 2140. Se sap ben poc de Satoshi. Però gràcies al fet que la cadena de blocs és pública –i no pas anònima com sovint es creu–, sabem que té un compte d’un milió de bitcoins aconseguits amb la mineria inicial. Amb la cotització actual –per sobre de 30.000 euros en el moment d’escriure– es tracta d’una de les persones més riques del planeta. Amb un detall que contribueix més a la seva llegenda: no els ha tocat. Serà encara viu? O n’ha perdut la contrasenya d’accés com molts altres usuaris?

Tot plegat fa que el bitcoin copiï les característiques de l’or al món digital: un estoc que no s’altera, una capacitat de producció petita i minvant i un funcionament completament descentralitzat, que no depèn de cap autoritat ni dels seus interessos. Això fa que el bitcoin sigui indemne a la inflació generada per unes autoritats monetàries i uns governs que sempre tenen la temptació de produir més bitllets. De fet, és una moneda que guanya valor amb el temps i és el motiu pel qual molta gent hi ha invertit, sobretot als països amb una alta inflació. I és que si tenim un bé escàs per una banda, i una gran demanda per una altra, el preu es pot enfilar moltíssim. Tant, que alguns experts auguren que el bitcoin substituirà l’or i els dòlars emmagatzemats als bancs centrals, les entitats més interessades a adquirir-lo si continua pujant en valor. A partir d’aquí, el bitcoin també podria mimetitzar una segona funció de l’or en el sistema monetari, però en format digital. Es podria emetre una segona moneda electrònica referenciada al valor del bitcoin en poder dels bancs centrals, però amb un valor nominal apte per a les compres diàries, com feien els bancs centrals amb el patró or fins que van abandonar-lo a principi del segle XX. Seríem davant el patró bitcoin.

Teoria contra realitat: de la guerra pel protocol fins a un frau borsari generalitzat

En essència, el bitcoin s’ha dissenyat perquè no pugui ser controlat ni alterat per ningú. Ni tan sols pel seu creador o els seus successors. No és que no hagi tingut evolucions, proposades per una comunitat de programadors. Però qualsevol canvi necessita l’aprovació del 95% dels nodes de la xarxa per a ser aprovat. Tanmateix, l’èxit del bitcoin l’ha fet esdevenir un sector econòmic de gran importància, sobretot entre els minaires. Això ha fet incorporar uns altres sectors amb interessos molt diferents als dels criptògrafs i programadors informàtics. Sectors més interessats en qüestions pràctiques per a la comercialització, i no en qüestions tècniques o ideològiques.

Aquests dos sectors s’enfrontaren fortament entre el 2015 i el 2017 pel control del desenvolupament del protocol que defineix el bitcoin, episodi conegut com “la guerra per la mida del bloc”. El detonant fou la mida d’un MB de cada nou bloc, perquè a causa del seu èxit, el nombre de transaccions cada deu minuts era a prop de superar aquesta mida. Però el debat de fons és qui havia de controlar el futur de la criptomoneda. Ho han de fer uns informàtics altament intel·ligents, però amb ideologies fortes, sovint amb comportaments messiànics i religiosos, amb manca d’habilitats comunicatives i una immaduresa evident –segons que afirmaven els seus detractors–, que advoquen per no modificar el disseny de Satoshi? O ha de ser dirigit per una elit empresarial sense coneixements tècnics –segons el bàndol anterior– que faci augmentar la mida del bloc, trenqui la descentralització de la xarxa per als seus interessos i acabi destruint el bitcoin com va passar amb les perles de vidre? La guerra fou finalment guanyada pel primer sector. Així i tot van trobar mecanismes indirectes per a augmentar la mida del bloc i fer evolucionar la xarxa, amb tecnologies com ara SegWit i Lightning, per incorporar parcialment les demandes del sector empresarial. Tanmateix, aquesta lluita ha ressorgit arran de les crítiques que rep el bitcoin a causa de l’alt consum energètic que genera –que com hem vist va lligat a la mateixa essència ideològica de la moneda– i de les que n’ha fet Elon Musk, que proposa d’evolucionar el protocol i se situa, sense adonar-se, al bàndol dels que perderen la primera guerra.

Més enllà de la ideologia i les fites tècniques assolides pel bitcoin, no hem d’oblidar la realitat del dia a dia dels usuaris. L’euro i el dòlar poden tenir molts problemes, però si ens equivoquem en fer una transferència, tenim garanties de no perdre els diners. Amb el bitcoin, fer una transferència és complex i si ens equivoquem els perdem. Amb el bitcoin evitem l’efecte de la inflació i podem enriquir-nos. Però també podem perdre de cop la meitat dels nostres estalvis, com ha passat fa uns dies. A més, alguns investigadors denuncien fraus en massa per manca de regulació. S’han detectat dues activitats il·legals a les borses tradicionals. Per una banda, els operadors intermediaris fan servir les operacions dels seus clients per a treure’n profit, en una pràctica borsària coneguda com a “front running” (córrer al davant). La segona és la coneguda com a “wash trading” (operacions de rentada), que passa quan la majoria de transaccions les fa un limitat nombre d’operadors que es venen i es compren les accions per tal d’influir en el preu de cotització. Alguns estudis afirmen que el 95% de les operacions de compravenda de bitcoin corresponen a “wash trading”. Si bé aquestes pràctiques són externes a l’arquitectura de la criptomoneda i estan relacionades amb les empreses nascudes al seu voltant, el sector hauria d’autoregular-se si no vol ensorrar-se i convertir-se en un altre dels grans fenòmens coneguts de la història econòmica: el de les tulipes holandeses. És per això que molts experts recomanen d’invertir en bitcoins tan sols aquells diners que puguem perdre.